- HOME>

- マンション経営の必要性>

- 年代ごとのメリット>

- 資産運用としてのマンション経営

資産運用としてのマンション経営

他の金融商品とメリット・デメリットを比較します。

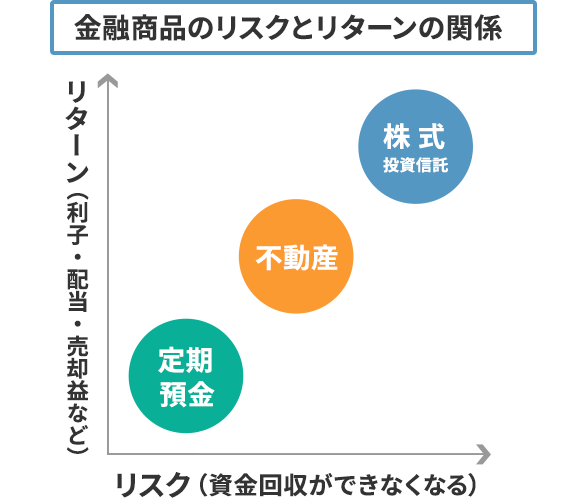

マンション経営は、ローリスク・ミドルリターン

株式や投資信託のように、価格の上昇により売却益を得る投資は、値上がりで大きな収益を上げることもできますが、逆に値下がりで大きな損失を被ることもある金融商品です。定期預金は元本保証の金融商品ですが、現在は利息が1%にも満たない時代ですので、資産がほとんど増えません。

一方、マンション経営は株式や投資信託と比較すると値下がりリスクはありますが、価格の変動が緩やかです。更に都心部の物件であれば、物件価格が下がる可能性はさらに低くなります。また、毎月安定した家賃収入を得ることができるので利回りも株式・投資信託ほどのハイリターンは見込めませんが、3~10%程度の安定したリターンを見込めます。その意味では、マンション経営は他の金融商品と比較するとローリスク・ミドルリターンの商品と言えます。

マンション経営のリスク

他の金融商品との比較において、マンション経営のデメリットは、換金性と管理負担の2点が挙げられます。現金はもちろんのこと、株式は株式市場で取引が成立すればいつでも売買が可能です。投資信託は、一部一定期間換金できない投資信託もありますが、基本的には換金解約が可能な金融商品です。その一方でマンション(不動産)は買主が決まっても、契約から引き渡しまである程度の期間は必要です。急な出費が必要になってもすぐに現金化できないという点は頭に入れておく必要があります。

また、マンションの運用管理もリスクの一つです。入居者の募集・賃貸借契約の締結・家賃の集金・契約の更新などを行う必要があり、手間がかかります。ただ、その点についてはご安心ください。弊社は運用管理をサポートするシステムをご用意しておりますので、そのシステムをご利用いただければ運用管理のリスクはほとんどなくなります。

金融商品別比較

| 定期預金 | 株式 | 投資信託 | マンション投資 | |

| 安全性・確実性 | ◎ | × | × | ○ |

| 換金性 | ◎ | ○ | ○ | × |

| 管理負担が少ない | ◎ | ◎ | ◎ | ▲ |

| インフレ対策 | × | ○ | ○ | ◎ |

| 節税効果 | × | △ | × | ◎ |

| 相続に有利 | × | ▲ | ▲ | ◎ |

| 生命保険機能 | × | × | × | ◎ |

| ローン利用 | × | × | × | ◎ |

他の金融商品にはないマンション経営の優位性

一方、マンション経営には、他の金融商品にはない優位性があります。

- ①節税効果

- マンションを購入し、賃貸経営をした場合、建物の減価償却費・ローンの利息・管理費などの諸経費が必要経費として認められます。それにより家賃収入より経費が上回れば、給与所得と合算することにより所得税の還付、住民税の軽減を受けることが可能です。

また、相続税の評価額を大幅に軽減させることが出来ます。

- ②生命保険代わり

- 住宅ローンには団体信用生命保険がついています。住宅ローンの返済途中で死亡・高度障害になった場合に、本人に代わって生命保険会社が住宅ローン残高を完済する制度です。万が一の場合も、ご家族に、資産としてマンションと家賃収入を残すことができます。

- ③ローン利用によるレバレッジ

- マンション経営は、自己資金が少なくても購入物件を担保にして融資をうけることで、自己資金の何倍もの価格の物件への投資が可能です。お手元の現金や預貯金などの金融資産を減らさずに、少ない初期投資で大きいリターンを狙うことが出来ます。株式や投資信託への投資に対しては融資を受けることはできません。

- ④インフレに強い

- インフレが進むと、現金や預貯金などの金融資産は貨幣価値が減少しますが、不動産のような実物資産は相対的に価値が上昇するのです。実物資産の中でも不動産を購入したインフレ対策が一番おすすめです。

マンション経営は他の金融商品と比較すると流動性は低いですが、安全性と収益性をある程度見込める金融商品です。さらに、他の金融商品にはない「節税効果・生命保険代わり・ローンを活用したレバレッジ・インフレに強い」というメリットがあります。ぜひ資産運用をお考えの際は、不動産特有のメリットに着目してご検討いただくことをお勧めします。

- HOME>

- マンション経営の必要性>

- 年代ごとのメリット>

- 資産運用としてのマンション経営

メニューを閉じる

メニューを閉じる